在印尼投资税收政策第二篇中,我们介绍了印尼的关税、印花税以及关联交易与转让定价方面的政策规定。本文我们将继续为大家介绍印尼的税收优惠政策以及中国与印尼的双边税收协定。

一、印尼外商投资的税收优惠政策

印尼的税收相关条例明确规定了税收优惠申请的具体要求和申请流程。根据投资项目的实际情况不同,税收优惠政策的实施可能会不同。

(一)所得税优惠免税期

根据投资额的不同,财政部可能就企业自商业运营开始的5到20年间,给企业提供50%或100%的应纳企业所得税减免优惠。允许的免税期限结束后,纳税居民根据其投资额在后续两个纳税年度可以享受25%或50%的应纳企业所得税额的扣减。

纳税年度可以享受25%或50%的应纳企业所得税额的扣减。

上述优惠政策给予具有广泛的产业联结、提供高附加值和重大的外部影响力、引入新技术及对国民经济具有战略价值的先锋行业企业。目前,免税优惠适用于印尼行业标准分类(Klasifikasi Baku Lapangan Usaha/KBLI)条例中列出的特定业务领域,条例之外的行业可以向财政部单独申请。

免税优惠申请须通过网络综合提交(OSS)系统提交。系统对申请企业进行验证后将提交至财政部。根据最新条例,申请须在2023年11月26日之前提交至财政部。

(二)自由贸易区税收优惠

进入FTZ(Kawasan Perdagangan Bebas)以及在FTZ企业之间交付的货物可享有税收优惠。

位于FTZ内的纳税人可享有以下税收优惠政策:

● 进口特定商品免除VAT和LST(奢侈品销售税);

● 进口特定商品,免征PPh22(所得税法第22条);

● 特定商品免除进口关税;

● 进口特定商品时免除消费税;

● 采购本地特定商品时免征VAT和LST。

除销售给其他印尼境内以及保税储存区域或经济特区内的公司以外,无形商品和应税服务交易可免除VAT。

(三)经济特区税收优惠

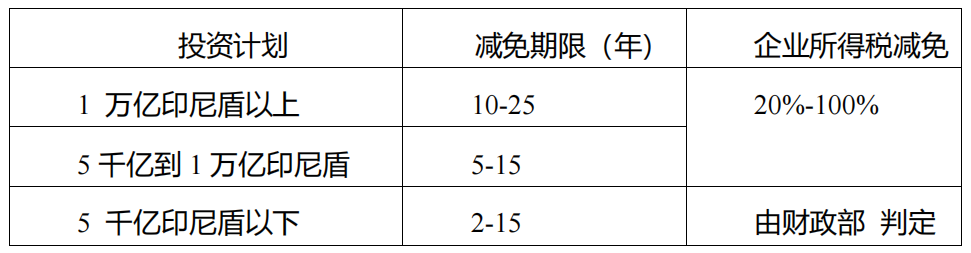

在经济特区(Kawasan Ekonomi Khusus/KEK)中开展生产经营的纳税人或可享受税收优惠政策,如企业所得税的税收减免:

二、双边税收协定

(一)避免双重征税协定

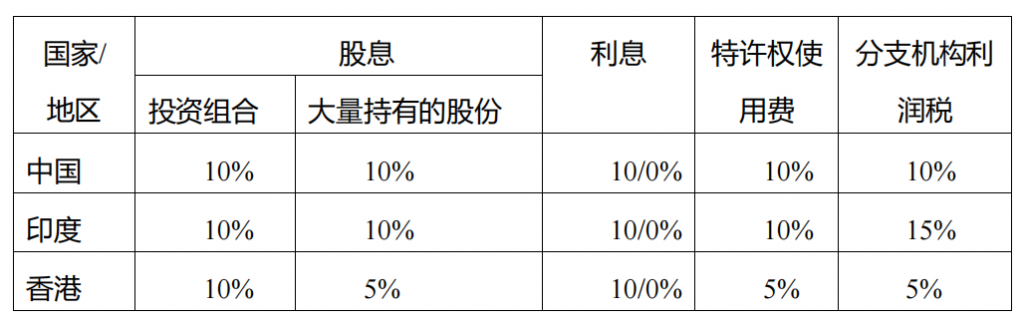

印尼的避免双重征税协定(DTAs/tax treaties)提供的优惠包括:免除对服务费的预提税,以及减征对协定国的纳税居民收取的股息、利息、特许权使用费和分支机构利润的预提税税率。境外收款方在印尼需无常设机构,才可享有服务费免预提税的优惠待遇。

要获得优惠的税率,境外收款方至少要通过印尼支付方向印度税务局出示登记证明(Certificate of Domicile/CoD)。此证明的形式可以是印尼国家税务总局规定的形式,也可以是协定国的形式(特定情况下适用)。若无此证明,国外方无资格享受税率优惠政策并需以20%的税率代扣预提税额。

(二)税收协定下的扣缴税率

(三)常设机构设立的时间规定

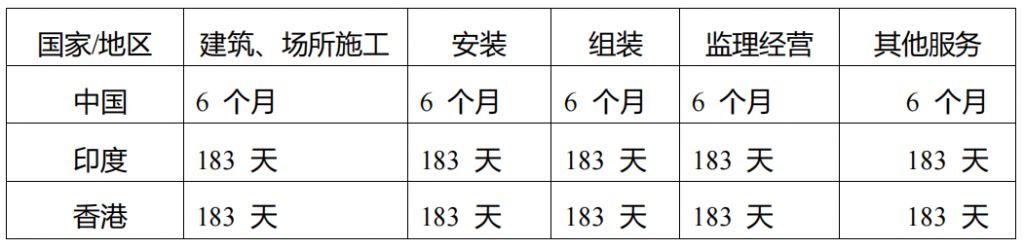

如果外资企业在印尼已经进行了一段时间的运营,则该企业有可能被视为已于印尼成立了常设机构。具体规定如下:

本文主要为大家介绍了印尼的税收优惠政策以及中国与印尼的双边税收协定。在印尼税收政策的下一篇中,将为大家介绍在印尼的纳税申报与缴纳和税务稽查规定,欢迎阅读~